こんにちは!中小企業診断士のなかりょです。

NPV、IRR、回収期間法。

「公式や計算手順は覚えたはずなのに、意思決定会計の問題は難しい」と感じることはないでしょうか。

それは、計算が複雑だからではありません。

それぞれの指標が、何を判断するためのものなのかを整理できていないからかもしれません。

中小企業診断士試験で問われているのは、

計算力そのものではなく、状況に応じて指標を使い分ける考え方です。

この分野は、一次試験の財務・会計だけでなく、二次試験の事例Ⅳでも出題される頻出領域ですので、得意にしておくと非常に心強いです。

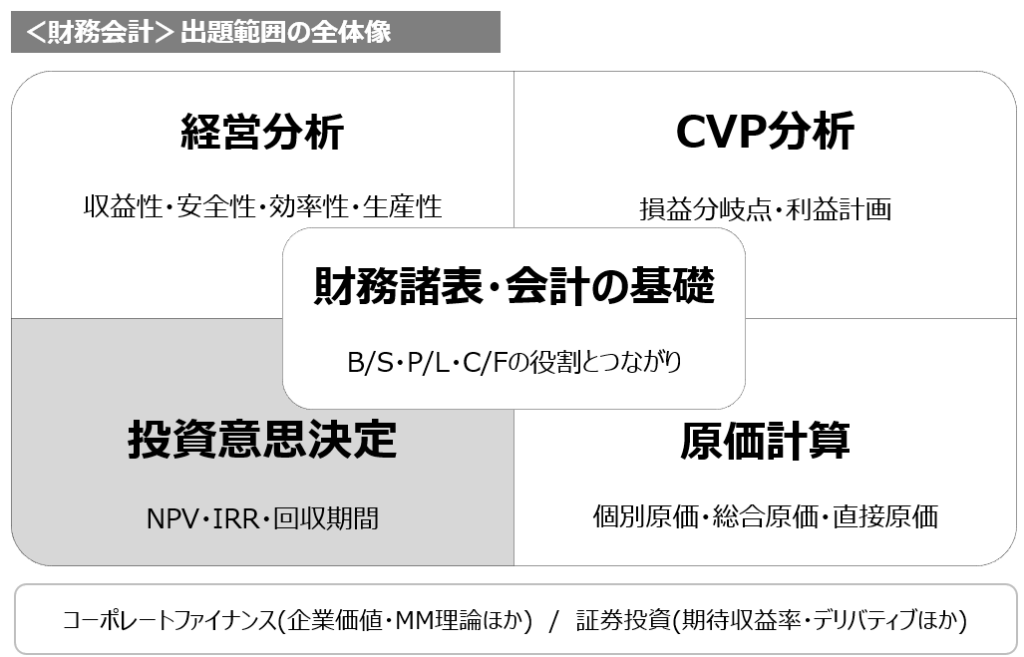

下の図は、中小企業診断士試験で扱われる財務・会計の全体像を整理したものです。

本記事では、NPV・IRR・回収期間法を整理して、意思決定会計における判断の軸と使い分けを明確にします。

投資意思決定とは何を判断するものか

投資意思決定とは、

「今お金を出して、その後にどれだけのお金を回収できるか」

を判断することです。

ここで重要なのは、

PL上の利益ではなく、キャッシュフローに着目するという考え方です。

なぜなら、借入金の返済や次の投資、事業の継続に使えるのは、帳簿上の利益ではなく現実のキャッシュだからです。

このため、投資意思決定では

- いつ

- いくら

- キャッシュが入ってくるのか

という点に着目し、将来のキャッシュフローを基準に判断します。

この「キャッシュフローに基づいて投資を評価する」という前提があるからこそ、

次に扱う 現在価値(NPV)やIRR といった考え方が意味を持ちます。

まずは、

投資意思決定とは「利益を見ること」ではなく

「将来のキャッシュの回収を判断すること」

この一点を、しっかり押さえておきましょう。

なぜ「現在価値」で考える必要があるのか

投資意思決定では、将来にわたって発生するキャッシュフローをもとに判断します。

ここで一つ大きな問題があります。

将来のお金と、今のお金は同じ価値ではないという点です。

どういうことやねん、と思う人もいらっしゃると思います。

たとえば、

- 今日もらえる100万円

- 1年後にもらえる100万円

この2つを比べると、直感的にも「今日もらえる100万円」の方が価値が高いと感じるはずです。理由はシンプルで、今お金があれば、

- すぐに使える

- 別の投資に回せる

- 借入金の返済に充てられる

といった選択肢が広がるからです。

このように、お金には時間的な価値があるという考え方が、投資意思決定の前提になります。

そこで使われるのが、

将来のキャッシュフローを「今の価値(現在価値)」に引き直して考えるという発想です。

この「現在価値」という共通の物差しがあるからこそ、

NPVやIRR といった指標が意味を持ち、投資案同士を合理的に比較できるようになります。

投資意思決定で使われる3つの代表的手法

投資意思決定では、

将来のキャッシュフローを評価するためにいくつかの代表的な手法が使われます。

中小企業診断士試験で押さえるべきなのは次の 3つ です。

- NPV(正味現在価値)

- IRR(内部収益率)

- 回収期間法

これらは別々の計算方法に見えますが、

実はそれぞれ 見ているポイントが異なるだけです。

- NPV:金額で投資価値を見る

- IRR:率で収益性を見る

- 回収期間法:回収の早さを見る

NPV(正味現在価値)

NPVは、将来得られるキャッシュフローを現在価値に換算し、

投資額を差し引いた正味の金額を示す指標です。

たとえば、100万円を投資して将来のキャッシュフローを現在価値に直すと120万円になる場合、

NPVは+20万円です。

このとき、

この投資は、今の価値で見て20万円分の価値を生み出す

と判断できます。

NPVは、投資によって「いくら増えるか」を金額で判断するという点が特徴です。

二次試験の事例Ⅳでもほぼ必ずNPVが出題されるため、確実に理解しておきましょう。

IRR(内部収益率)

IRRは、NPVがゼロになる割引率、

つまり投資の収益性を「率」で表した指標です。

たとえば、この投資のIRRが5%だった場合、

年率5%で運用したのと同じ収益性

だと考えることができます。

企業が求める最低限の利回りが3%であれば、IRRがそれを上回っているため、

投資価値があると判断されます。

IRRは、投資の効率や収益性を直感的に比較しやすいという特徴を持っています。

回収期間法

回収期間法は、投資額を回収するまでに

どれくらいの期間がかかるかに着目する方法です。

たとえば、毎年20万円ずつキャッシュを回収できる投資であれば、

100万円の投資は5年で回収できます。

回収期間法は、資金回収の早さやリスク感覚を把握しやすいというメリットがあります。

一方で、回収期間後のキャッシュフローを考慮しないという弱点もあります。

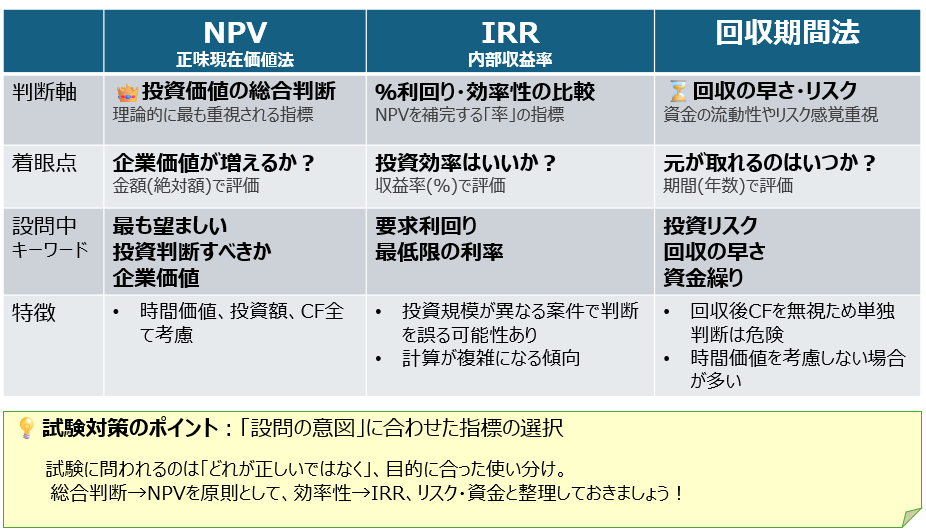

3つの手法をどう使い分けるのか(試験での判断軸)

NPVは、

理論的に最も重視されます。

- キャッシュフロー

- 時間価値

- 投資額

をすべて織り込んだ上で、企業価値が増えるかどうかを判断しるため、「どの投資案が最も望ましいか」「投資すべきか否か」といった総合判断では、NPVが基準になるケースが多くなります。

IRRは、

投資の収益性を「率」で表した指標です。

設問で、

- 資本コスト

- 要求利回り

- 最低限の利率

といった言葉が出てきた場合、IRRが判断材料として使われている可能性が高くなります。

ただし、投資規模が異なる案同士を比較する場合、IRRだけでは判断を誤ることもあります。

そのため、IRRはNPVを補完する指標という位置づけで整理しておくと安全です。

回収期間法は、

投資額をどれだけ早く回収できるか、という点に着目した方法です。

設問で、

- 資金繰り

- 投資リスク

- 回収の早さ

といったニュアンスが強い場合、回収期間法が使われていることがあります。

一方で、回収期間後のキャッシュフローを考慮しないため、

単独で最適な投資を選ぶ指標ではないという点には注意が必要です。

試験対策としては、次のように整理しておきます。

まとめ

投資意思決定についてお話してきましたが、いかがだったでしょうか?

複雑な計算になることが多いので敬遠したい気持ちになりますが、考え方は至ってシンプルです。

この機会に得意分野にしてみてはいかがでしょうか。

最後まで読んでいただきましてありがとうございました。

中小企業診断士の財務・会計関連の記事はこちら👇

コメント